»

»

Notícias » Reforma Tributária

- Início

- Notícias

- Reforma Tributária

- Qual Reforma Tributária queremos

Qual Reforma Tributária queremos

- 10 de setembro de 2020

Ao tratar de Reforma Tributária é fundamental compreender a relação entre o modelo tributário regressivo vigente no Brasil e o modelo econômico concentrador de renda e riqueza aqui aplicado.

A concentração da renda não decorre de mero acaso, mas corresponde ao resultado do modelo econômico sustentado por diversos pilares, inclusive pelo modelo tributário, que determina sobre quem recaem os tributos.

Ao analisar quais princípios deveriam reger um modelo tributário justo e quais as maiores distorções do modelo regressivo aplicado no Brasil é possível delinear qual Reforma Tributária queremos.

O centro da questão está no enfrentamento da matriz tributária, ou seja, a incidência sobre as principais base tributadas: consumo, renda e patrimônio.

Essas questões preliminares visam apoiar a análise das propostas de reforma tributária em andamento no Congresso Nacional e verificar se elas caminham no sentido de corrigir distorções e promover maior distribuição de renda, ou o inverso: estariam agravando ainda mais as desigualdades sociais e a concentração de renda e riqueza no Brasil.

RELAÇÃO ENTRE O MODELO TRIBUTÁRIO E O MODELO ECONÔMICO

O Brasil é o segundo país de maior concentração de renda do mundo, segundo relatório divulgado pela ONU no final de 2019 (1) . Referido relatório mede o Índice de Desenvolvimento Humano (IDH) dos diversos países, o qual tem relação direta com a distribuição de renda em cada país.

Segundo esse último relatório, o Brasil ocupa a 79ª posição no ranking do IDH, tendo perdido algumas posições em relação ao relatório anterior.

Essa classificação está em completo descompasso à situação econômica do Brasil, 9ª maior potência econômica mundial, com imensas riquezas e potencialidades naturais como petróleo, nióbio, dezenas de minerais, maior reserva de água doce do planeta, florestas e biomas diversificados; todas as matrizes energéticas, terra agricultável, clima favorável, além de impressionante riqueza financeira estocada. Temos mantido mais de quatro trilhões de reais em caixa há vários anos! No final de 2019 (2) , por exemplo, possuíamos: saldo de R$ 1,39 trilhões na conta única do Tesouro Nacional; R$ 1,7 trilhão em Reservas Internacionais, e R$ 1,3 trilhão no caixa do Banco Central.

A concentração de renda e a consequente desigualdade social existente na 9ªmaior economia mundial, ao mesmo tempo 79º IDH do mundo, não é obra do acaso, mas decorre do modelo econômico projetado para isso.

O modelo econômico aplicado no Brasil promove escassez de recursos (3) de um lado e concentração de renda do outro, o que se dá por meio de seus principais eixos: o modelo tributário regressivo; a política monetária suicida (4) praticada pelo Banco Central; o Sistema da Dívida (5) , e o modelo extrativista irresponsável para com as pessoas e o ambiente.

Neste texto vamos nos dedicar à análise do modelo tributário, a fim de reunir subsídios para a melhor compreensão das propostas de reforma tributária em pauta.

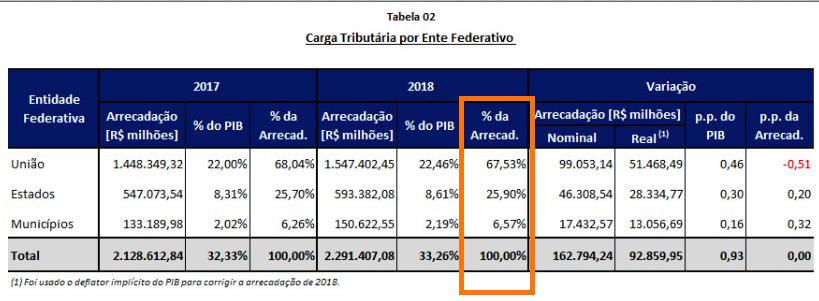

Segundo publicação da Receita Federal (6) , em 2018 a carga tributária brasileira atingiu 33,26% do PIB e está concentrada na União, que fica com 67,54% de toda a arrecadação, enquanto os estados ficam com 25,9% e os municípios com apenas 6,57%:

Devido a essa concentração da arrecadação tributária na esfera federal, a União efetua transferências para estados e municípios por meio do Fundo de Participação dos Estados (FPE) e dos Municípios (FPM), que envolvem outras verbas além de receitas tributárias, e outros repasses.

A carga tributária de 33,26% é considerada alta, equivalente à carga cobrada em países de IDH elevado, e não é a mesma para todos os setores econômicos.

Segundo o Ipea (7) , em seu estudo “Receita Pública: quem paga e como se gasta no Brasil” a carga tributária de quem ganha até 2 salários mínimos chegou a 53,9% em 2008, atingindo pesadamente as camadas mais pobres da população, que dedicam toda a sua renda ao consumo, setor que sofre a maior incidência tributária no país, como se comenta a seguir.

INCIDÊNCIA TRIBUTÁRIA: QUEM PAGA A CONTA?

Como vimos, o modelo tributário exerce papel preponderante sobre a sociedade, na medida em que extrai parte significativa da renda das pessoas sob a forma de tributo. Cada país faz suas escolhas acerca da cobrança de tributos sobre as diversas hipóteses de incidência tributária: renda, consumo, patrimônio, ganhos financeiros e de capital.

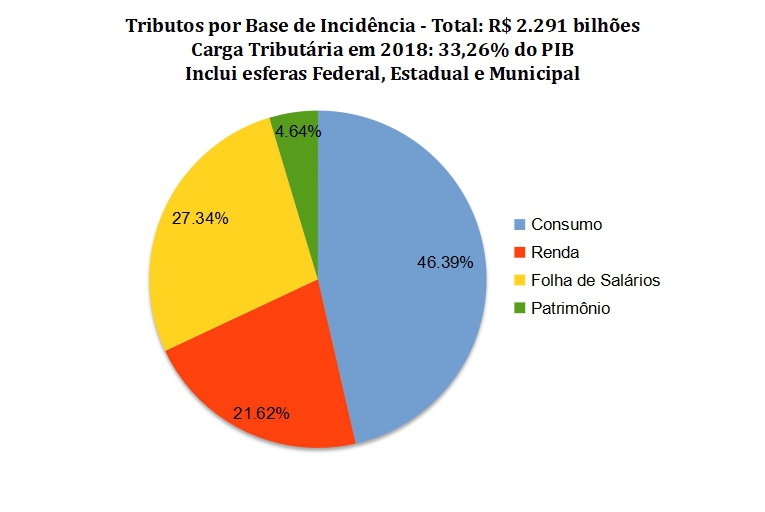

No Brasil, a incidência tributária recai principalmente sobre o consumo, como mostra o gráfico seguinte, que indica que 46,39, ou seja, quase a metade da carga tributária brasileira recai sobre o consumo, segundo dados de 2018 divulgados pela Receita Federal (8):

Elaboração: Auditoria Cidadã da Dívida

Nota 1: O item “Tributos sobre Transações Financeiras”, que se refere principalmente ao IOF, foi incluído na tributação sobre o consumo, tendo em vista que o IOF incide sobre operações de crédito, seguros, compras com cartão de crédito, dentre outras transações de consumo.

Nota 2: O item “Outros Tributos” representa 0,01% do total e não foi incluído no gráfico, por impossibilidade de representação gráfica.

Os tributos sobre o consumo englobam tributos federais (IPI, IOF, Cofins, Pis, Pasep e Cide), estadual (ICMS) e municipal (ISS).

A tributação sobre o consumo caracteriza o que se denomina tributação indireta, ou seja, a tributação recai sobre o fato econômico, independentemente da pessoa que participa do referido ato.

Esse tipo de tributação é considerada ruim, porque não obedece o princípio da capacidade contributiva, ou seja, ao tributar um pacote de macarrão por exemplo, o milionário e o mendigo que comprarem aquele macarrão irão pagar o mesmo tributo embutido no preço do produto, independentemente da imensa disparidade da capacidade contributiva de cada um.

Outro defeito grave desse tipo de tributo é o fato de que ele é cobrado no ato da venda e quem arca de fato com o seu custo são os consumidores. A empresa vendedora lança o tributo na nota fiscal e transfere o ônus do tributo para o consumidor, que paga pelo produto com o tributo embutido no preço. Por sua vez, a empresa pode efetuar compensações com créditos existentes e não chega a repassar aos cofres públicos o total arrecadado do consumidor. Em alguns casos, a vendedora ainda possui incentivos e benefícios fiscais, de tal forma que o contribuinte pagou o tributo, os preços foram afetados pela incidência do tributo, mas às vezes o valor daquele tributo não chegará aos cofres públicos para ser usado em políticas públicas.

É importante compreender o funcionamento dessa tributação indireta porque todas as propostas em tramitação no Congresso Nacional (PEC 45/2019 na Câmara dos Deputados, PEC 110/2019 no Senado e recente PL 3.887/2020 apresentado pelo governo) tratam essencialmente de tributos incidentes sobre o consumo.

O gráfico acima evidencia a baixíssima incidência tributária sobre o patrimônio, tributação direta que representa apenas 4,64% do total arrecadado e engloba os tributos sobre propriedade territorial rural (ITR), urbana (IPTU), veículos (IPVA), transmissão inter vivos e herança (ITBI e ITCMD).

A tributação sobre a folha de salários é relevante, representa 27,34% do total arrecadado, porém, grande parte é arcada pelos próprios trabalhadores e representa o financiamento da principal política social existente no país, realizada no âmbito da Seguridade Social (Previdência e Assistência Social).

A tributação sobre a renda representou 21,62% do total arrecadado em 2018 e grande parte corresponde à renda do trabalho.

Essa distribuição da incidência tributária evidencia as diversas distorções do modelo aplicado no Brasil, que onera fortemente a classe trabalhadora e o consumo, onerando principalmente os mais pobres.

Por outro lado, até hoje não foi regulamentado o imposto sobre grandes fortunas, apesar da previsão constitucional desde 1988. A isenção dos lucros distribuídos aos sócios instituída pela Lei 9.249/1995 vigora até os dias atuais, apesar de somente o Brasil e a Estônia praticarem tamanha benesse aos grandes empresários e banqueiros. Somente esses 2 tributos poderiam arrecadar cerca de R$125 bilhões por ano, conforme estimativas constantes dos projetos de lei que tratam do tema (9) .

Dentre as demais distorções que tornam o modelo tributário injusto e regressivo cabe mencionar a possibilidade de deduzir os juros calculados sobre o capital próprio, figura que beneficia principalmente os bancos e grandes empresas e tem perda de arrecadação estimada em R$ 7 bilhões por ano (10). A isenção nas remessas de lucros ao exterior, que beneficia principalmente grandes multinacionais e transnacionais representa uma perda anual de arrecadação de cerca de R$ 11 bilhões por ano (11), enquanto a isenção tributária para estrangeiros que investem em títulos da dívida pública interna, outra benesse injustificável, representa uma perda anual de mais R$ 12 bilhões por ano (12) .

A baixa tributação sobre lucros exorbitantes, heranças, latifúndios, rentistas e isenções sobre bens supérfluos de luxo – como iates, lanchas, helicópteros, aeronaves que são isentos de IPVA – são outras distorções do modelo aplicado no Brasil.

As isenções sobre exportações também têm provocado grandes perdas, especialmente para os entes federados, que com a chamada Lei Kandir (13) foram obrigados a conceder isenção de ICMS sobre exportações de produtos primários e semi-elaborados, acumulando um prejuízo de R$ 548,779 bilhões de 1996 a 2016, conforme dados do Comitê Nacional de Secretários da Fazenda, Finanças, Receitas ou Tributação dos Estados e Distrito Federal (COMSEFAZ) (14) . Os principais beneficiários desta Lei são as grandes mineradoras e a grande agricultura de exportação, que ainda deixam tantos danos ambientais no país, enquanto os estados sofrem com a falta de recursos. Adicionalmente, essa isenção estimula a desindustrialização e a primarização da economia, além de crimes contra o meio ambiente.

As renúncias fiscais conformam um capítulo à parte no que se refere às injustiças do modelo tributário brasileiro, pois correspondem às isenções, incentivos fiscais, subsídios e outros benefícios direcionados individualmente a alguma empresa, grupo de empresas ou grupo econômico privilegiado, enquanto o Estado deixa de receber parcela significativa de recursos, estimada em R$331 bilhões em 2020 (15).

Essas distorções produzem o óbvio resultado de promover a concentração de riqueza e renda, como se depreende de tabela publicada pela Receita Federal (16) , que mostra que o privilegiado grupo de pouco mais de 26 mil declarantes pessoas-físicas que recebem mais de 320 salários mínimos por mês tem quase toda a sua renda isenta de tributos e possui patrimônio superior a R$ 1,5 trilhão!

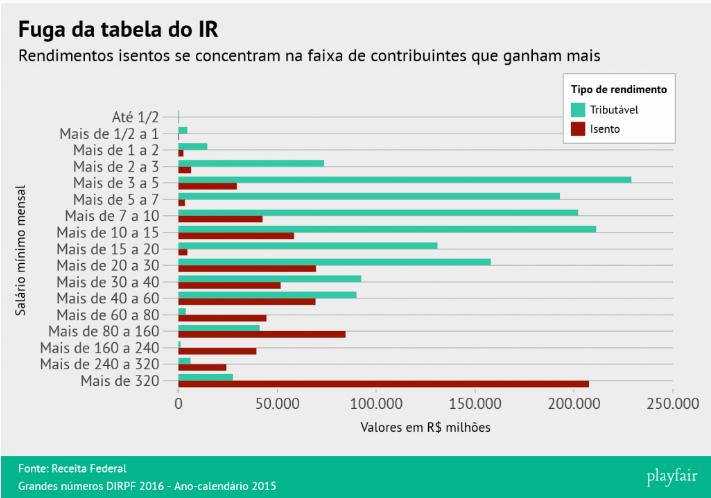

Esse resultado vem sendo repetido há vários anos, conforme ilustra a tabela seguinte, referente a dados de 2015 (17) , que seguem o mesmo padrão e denuncia que enquanto a renda auferida pelas faixas de renda mais baixas são pesadamente tributadas, as rendas auferidas pelos mais ricos são isentas:

PRINCÍPIOS QUE DEVEM REGER O MODELO TRIBUTÁRIO

O modelo tributário deve pautar-se pelos princípios tributários previstos na Constituição, tais como a progressividade (para que quanto maior a renda maior possa ser a tributação) e o da capacidade contributiva (para que quanto maior a condição de contribuir par ao financiamento do Estado, maior a tributação).

A tributação deve também visar o atingimento dos objetivos fundamentais da República, previstos no Art. 3º da Constituição:

I – construir uma sociedade livre, justa e solidária;

II – garantir o desenvolvimento nacional;

III – erradicar a pobreza e a marginalização e reduzir as desigualdades sociais e regionais;

IV – promover o bem de todos, sem preconceitos de origem, raça, sexo, cor, idade e quaisquer outras formas de discriminação.

A breve análise do modelo aplicado no Brasil, exposta em itens anteriores, mostra que o modelo tributário brasileiro está no caminho inverso tanto dos princípios tributários que deveria atender como dos objetivos que deveria alcançar. O resultado óbvio é o aprofundamento da desigualdade social e da concentração de renda e riqueza, como visto.

AS PROPOSTAS DE REFORMA TRIBUTÁRIA CAMINHAM EM QUE DIREÇÃO?

a) PEC 45/2019 e PEC 110/2019

O estudo comparativo (18) publicado pela Câmara dos Deputados resume os principais aspectos das propostas de emenda constitucional em andamento nas duas casas legislativas: PEC 45 na Câmara e PEC 110 no Senado.

Sob o discursos da “simplificação”, ambas propostas criam um novo imposto sobre bens e serviços – IBS – e propõem a extinção de diversos tributos incidentes sobre o consumo:

PEC 110: são substituídos nove tributos, o IPI, IOF, PIS, Pasep, Cofins, CIDE-Combustíveis, Salário-Educação, ICMS, ISS;

PEC 45: são substituídos cinco tributos, o IPI, PIS, Cofins, ICMS, ISS.

Observa-se, de início, que nenhuma das duas propostas enfrenta as diversas distorções do modelo tributário brasileiro, no que diz respeito à isenção de lucros e dividendos distribuídos, dedução de juros sobre capital próprio, tributação de grandes fortunas, etc.

Ambas propostas mantêm a prevalência da carga tributária sobre o consumo, limitando-se a substituir tributos (impostos e contribuições) federais, estaduais e municipais já existentes, incidentes sobre o consumo, por um novo imposto, o IBS.

Verifica-se também, em ambas propostas, o risco de dano à autonomia dos entes federados, ao levar para a esfera federal a competência relacionada à legislação de tributos de competência de estados e municípios: ICMS e ISS. Talvez este seja o principal impasse político que tem impedido o avanço dessas propostas.

Outro grande problema de ambas propostas é a extinção de contribuições sociais (Contribuição para o Financiamento da Seguridade Social – Cofins – e Contribuição para o Programa de Integração Social – Pis), que têm a sua arrecadação vinculada constitucionalmente ao financiamento da Seguridade Social. Apesar dessa vinculação, grandes desvios de recursos foram feitos ao longo dos anos, por meio da chamada DRU (desvinculação de receitas da União), que por outras denominações vigora desde 1994.

A natureza do tributo está diretamente relacionada à destinação dos recursos arrecadados. Enquanto a arrecadação das contribuições é diretamente vinculada ao fim específico que justificou a sua criação, a arrecadação dos impostos não pode ser vinculada. Quando se altera a natureza do tributo, modificando de contribuição para imposto, como fazem as PEC 45 e 110 (com a Cofins e o Pis), a desvinculação dos recursos arrecadados chega a 100%, e, consequentemente, aumenta-se na mesma proporção o risco para o financiamento da Seguridade Social.

As propostas preveem a modificação dessa proibição constitucional relacionada à destinação da arrecadação de impostos, porém, a PEC 110 já prevê um adicional para o financiamento da Seguridade Social, ou seja, mais aumento de tributo.

Diante das imensas distorções promovidas pelo modelo tributário e demais eixos do modelo econômico aplicado no Brasil, a Seguridade Social constitui o principal patrimônio social do povo brasileiro e tem efetivamente impedido a instalação da barbárie social em nosso país. Nesse sentido, não se pode brincar com o financiamento desse patrimônio, que representa também a principal conquista social da Constituição Federal, único capítulo aprovado por unanimidade, mas que desde então tem sido alvo de sucessivos ataques por meio de nocivas propostas de reforma da Previdência apresentadas por todos os diversos governos desde então.

Em resumo, as duas propostas PEC 45 e 110 passam longe da reforma tributária necessária.

a.1) Emenda Substitutiva Global à PEC 45, assinada por líderes de diversos partidos na Câmara dos Deputados

Foi protocolada, na Câmara dos Deputados, a Emenda Substitutiva Global 178, assinada por líderes de diversos partidos na Câmara dos Deputados (19).

Esta emenda propõe a completa substituição do texto da PEC 45 e está fundamentada no estudo “Reforma Justa e Solidária” desenvolvido no âmbito da Associação Nacional dos Auditores Fiscais da Receita Federal do Brasil (Anfip) e Federação Nacional do Fisco Estadual e Distrital (Fenafisco), coordenado pelo Prof. Eduardo Fagnani (Unicamp).

A emenda engloba propostas detalhadas para garantir uma Tributação Justa e Solidária; Sustentabilidade ambiental; Proteção à saúde humana; Assegurar padrão de financiamento da educação; Preservação da Seguridade Social; Reestabelecimento do Pacto Federativo e Desenvolvimento Regional e Simplificação e eficiência tributária.

Esta importante proposta demonstra que é plenamente factível avançar para um modelo tributário justo, a depender, como sempre, de vontade política.

b) PL 3.887/2020

Outra proposta em andamento no Congresso Nacional foi apresentada recentemente pelo atual governo e na Câmara dos Deputados recebeu o número de PL 3.887/2020. Esse projeto de lei cria uma nova contribuição social que incidirá sobre operações com bens e serviços, a CBS, e extingue as contribuições sociais Cofins e Pis/Pasep.

Segundo o PL 3.887/2020, a CBS incidirá sobre o auferimento da receita bruta decorrente de operações de bens e serviços, à alíquota de 12%, exceto para instituições financeiras, que terão tratamento privilegiado: alíquota de 5,8% e ainda poderão fazer diversas deduções da base de cálculo.

A alíquota de 12% será repassada aos consumidores e destacada na Nota Fiscal referente à venda de bens e serviços, ou seja, os consumidores pagarão essa contribuição majorada.

Porém, as empresas não recolherão esses 12% aos cofres públicos, pois a CBS não será cumulativa, ou seja, os contribuintes poderão escriturar os valores pagos em suas compras e compensar com o valor que incidiu sobre suas vendas, recolhendo somente a diferença.

Atualmente, na modalidade de não-cumulatividade (modalidade que permite a compensação de créditos), as alíquotas da Cofins e do Pis/Pasep são respectivamente de 7,6% e 1,65%, portanto, somadas, correspondem a uma carga tributária de 9,25%. As instituições financeiras já possuem tratamento privilegiado atualmente e pagam 4% e 0,65%, respectivamente, a título de Cofins e Pis/Pasep.

A outra modalidade, na qual não há compensação de créditos, tem sido utilizada pelas milhões de empresas tributadas pelo Lucro Presumido, em especial as prestadoras de serviços, que não possuem muitos créditos para compensar. Atualmente, as alíquotas da Cofins e do Pis/Pasep para quem não compensa créditos são respectivamente de 3% e 0,65%, totalizando 3,65%. Essa modalidade está sendo extinta pelo PL 3.887/2020.

É inegável o aumento da carga tributária sobre o consumo, o que agrava a regressividade do modelo tributário brasileiro, e o seu ônus muito mais pesado, proporcionalmente, sobre as pessoas de baixa renda, que empregam tudo que ganham para adquirir produtos necessários à sua sobrevivência.

Mais uma vez, a proposta caminha na direção oposta da reforma tributária necessária.

CONCLUSÃO

Como vimos, as propostas em andamento no Congresso Nacional estão focadas na “simplificação” da tributação sobre o consumo e chegam a agrava-la, distanciando ainda mais da correção da distorção latente no modelo tributário brasileiro.

Não se pode chamara de reforma tributária a proposta que não modifica a estrutura da matriz tributária regressiva aplicada no Brasil, ou seja, a incidência sobre as principais base tributadas: consumo, renda e patrimônio.

Nesse sentido, somente a Emenda Substitutiva Global à PEC 45, assinada por lideranças de diversos partidos políticos, atende aos anseios de uma verdadeira reforma tributária. Resta à sociedade civil pressionar para que essa emenda prevaleça, o que não é tarefa fácil, tendo em vista que nem mesmo os partidos que a assinaram têm defendido enfaticamente o seu conteúdo de forma púbica e incisiva, como seria necessário. Mas já é hora de virar o jogo e exigir a justa reforma do sistema tributário brasileiro. #ÉHORAdeVIRARoJOGO

===================================================================================

1 Notícia disponível em https://g1.globo.com/mundo/noticia/2019/12/09/brasil-tem-segunda-maior-concentracao-de-renda-do-mundo-diz-relatorio-da-onu.ghtml (Acesso em 16.08.2020)

2 Fonte dos dados: https://auditoriacidada.org.br/conteudo/fonte-do-valor-de-r-4-trilhoes-em-caixa-do-governo-federal-outubro-2019/

3 A escassez de recursos se dá de várias formas, por exemplo: no setor público por meio de travas legais, como a EC 95 (que estabelece teto para todos os gastos com a estrutura de Estado e serviços prestados à população, desviando recursos sem limite para gastos com a dívida pública); por meio de medidas de política monetária, como o enxugamento de cerca de R$1,4 trilhão atualmente (devido ao abuso na utilização das “operações compromissadas”, que de fato funcionam como uma remuneração da sobra de caixa dos bancos, sobra essa que deveria estar disponível para empréstimos, mas fica esterilizada no Banco Central), gerando escassez de moeda na economia e forçando o aumento dos juros de mercado; por meio da excessiva tributação sobre os mais pobres e sobre a classe trabalhadora, retirando grande volume de suas rendas; por meio das benesses às grandes corporações do setor extrativista mineral e agrícola, que, apesar de seus imensos lucros, é o setor que paga os salários mais baixos, recolhe pouco tributos porque usufrui de incentivos fiscais, e ainda paga royalties baixíssimos, praticamente insignificantes perante o orçamento público.

4 O Banco Central está suicidando o Brasil, disponível em https://www.gazetadopovo.com.br/opiniao/artigos/o-banco-central-esta-suicidando-o-brasil-dh5s162swds5080e0d20jsmpc/ e https://auditoriacidada.org.br/conteudo/o-banco-central-esta-suicidando-o-brasil/

5 Jessé Souza e Rafael Valim (coords.) RESGATAR O BRASIL. Editoras Contracorrente e Boitempo (2018) Fattorelli, Maria Lucia págs. 61 a 81

6 CTB – Carga Tributária no Brasil 2018 – Página 18 do estudo disponível em: http://receita.economia.gov.br/dados/receitadata/estudos-e-tributarios-e-aduaneiros/estudos-e-estatisticas/carga-tributaria-no-brasil/ctb-2018-publicacao-v5.pdf/view (Acesso em 16.08.2020)

7 Estudo disponível em https://www.ipea.gov.br/portal/images/stories/PDFs/comunicado/090630_comunicadoipea22.pdf

8 CTB – Carga Tributária no Brasil 2018 – Página 18 do estudo disponível em: http://receita.economia.gov.br/dados/receitadata/estudos-e-tributarios-e-aduaneiros/estudos-e-estatisticas/carga-tributaria-no-brasil/ctb-2018-publicacao-v5.pdf/view (Acesso em 16.08.2020)

9 PLP 9/2019 (https://www.camara.leg.br/proposicoesWeb/fichadetramitacao?idProposicao=2191030 ) e PL 1.981/2019 (https://www.camara.leg.br/proposicoesWeb/fichadetramitacao?idProposicao=2196571 )

10 Fonte: https://www.sindifisconacional.org.br/images/estudos/sistema_tributario/sistema_tributario_2018.pdf

11 Fonte: https://www.sindifisconacional.org.br/images/estudos/sistema_tributario/sistema_tributario_2018.pdf

12 Fonte: Valor obtido a partir da aplicação da alíquota de 27,5% sobre a taxa média anual de juros sobre a dívida interna nos últimos 12 meses (9,38%), sobre o estoque de títulos detidos por estrangeiros (R$ 476 bilhões).

Fonte dos dados primários: http://www.stn.fazenda.gov.br/documents/10180/809294/Anexo_RMD_Mai_19.zip/fb4a8295-fbfe-45d5-aa1c-2df0fc844382

13 Lei Complementar 87/1996

14 Em valores atualizados para 1/7/2017, pelo IGP-DI, já subtraídas as compensações pagas pela União aos estados) Fonte: https://www.almg.gov.br/export/sites/default/consulte/publicacoes_assembleia/obras_referencia/arquivos/pdfs/impactos-da-lei-kandir/arquivo-completo.pdf – Pág 239 e 240

16 Tabela 9 – Resumo das Declarações Por Faixa de Rendimentos Totais (em salários mínimos), disponível em http://receita.economia.gov.br/dados/receitadata/estudos-e-tributarios-e-aduaneiros/estudos-e-estatisticas/11-08-2014-grandes-numeros-dirpf/grandes-numeros-irpf-2018-2019-completo.pdf

17 Fonte: https://goo.gl/NrJK8c , página 9

18 Estudo comparativo disponível em https://www2.camara.leg.br/atividade-legislativa/estudos-e-notas-tecnicas/publicacoes-da-consultoria-legislativa/fiquePorDentro/temas/sistema-tributario-nacional-jun-2019/ReformaTributria_ComparativoPEC45ePEC110.pdf

19 Texto disponível em https://www.camara.leg.br/proposicoesWeb/prop_mostrarintegra?codteor=1815822&filename=EMC+178/2019+PEC04519+%3D%3E+PEC+45/2019

FONTE: AUDITORIA CIDADÂ DA DÍVIDA

Palavra do Presidente

Notícias

-

21 de novembro de 2024 Encontro da Pública alinha estratégias e planeja mobilizações

-

21 de novembro de 2024 Estabilidade no Serviço Público: Pilar da Defesa do Estado, não Privilégio!

-

21 de novembro de 2024 Almoço Comemorativo Celebra o Dia do Servidor Público na Sede Recreativa da ABRTC

-

12 de julho de 2021 O recente entendimento do STF sobre a constitucionalidade suspensão das licenças-prêmio dos servidores públicos.

-

04 de janeiro de 2022 Fim da vigência da Lei Complementar 173/20

-

09 de maio de 2018 Temer acredita que seria útil votar reforma da Previdência para futuro presidente

Vídeos

Comente esta Notícia